Intérêt , Capitalisation et Actualisation

Harpagon : « C’est fort mal fait. Si vous êtes heureux au jeu, vous en

devriez profiter et mettre à honnête intérêt l’argent que vous gagnez afin

de le trouver un jour. Je voudrais bien savoir, sans parler du reste, à quoi

servent tous ces rubans dont vous voilà lardé depuis les pieds jusqu’à la

tête, et si une demi-douzaine d’aiguillettes ne suffit pas pour attacher un

haut-de-chausses ? Il est bien nécessaire d’employer de l’argent à des

perruques, lorsque l’on peut porter des cheveux de son cru qui ne coûtent

rien. Je vais gager qu’en perruques et rubans il y a du moins vingt pistoles ;

et vingt pistoles rapportent par année dix-huit livres six sols huit deniers, à

ne les placer qu’au denier douze.» (Molière - L’Avare – I.4 – 1668)

Définition et justification d'intérêt

Définition de l’intérêt

L’intérêt peut être défini comme la rémunération d’un prêt d’argent.

C’est le prix à payer par l’emprunteur au prêteur, pour rémunérer le service rendu par la mise à disposition d’une somme d’argent pendant une période de temps.

Trois facteurs essentiels déterminent le coût de l’intérêt :

- La somme prêtée

- La durée du prêt

- Le taux auquel cette somme est prêtée.

Il y a deux types d’intérêt: l’intérêt simple et l’intérêt composé.

Justification de l’intérêt

Plusieurs raisons ont été avancées pour justifier l’existence et l’utilisation de l’intérêt, parmi lesquelles on peut citer :

- La privation de consommation: Lorsqu’une personne (le prêteur) prête une somme d’argent à une autre (l’emprunteur), elle se prive d’une consommation immédiate. Il est ainsi normal qu’elle reçoive en contrepartie une rémunération de la part de l’emprunteur pour se dédommager de cette privation provisoire.

- La prise en compte du risque: Une personne qui prête de l’argent, le fait pour une durée étalée dans le temps. Elle court, dès lors, un risque inhérent au futur. La réalisation de ce risque résulte au moins des éléments suivants :

- l’insolvabilité de l’emprunteur : dans le cas où l’emprunteur se trouve incapable de rembourser sa dette, lorsque celle-ci vient à échéance, le prêteur risque de perdre l’argent qu’il a déjà prêté. Il est alors normal qu’il exige une rémunération pour couvrir le risque encouru et dont l’importance sera appréciée en fonction de la probabilité de non remboursement.

- L’inflation : entre la date de prêt et la date de remboursement, la valeur du prêt peut diminuer à la suite d’une érosion monétaire connue également sous le nom d’inflation. Le prêteur peut donc exiger une rémunération pour compenser cet effet.

Capitalisation et Actualisation

Principe

D’après ce qui précède, le taux d’intérêt apparaît comme le taux de transformation de l’argent dans le temps. Cette relation entre temps et taux d’intérêt signifie que deux sommes d’argent ne sont équivalentes que si elles sont égales à la même date.

Dès lors, pour pouvoir comparer deux ou des sommes disponibles à différentes dates le passage par les techniques de calcul actuariel (capitalisation et actualisation) devient nécessaire.

L’actualisation

L’actualisation est une technique qui consiste à faire reculer dans le temps une valeur future pour calculer sa valeur présente appelée Valeur Actuelle.

La valeur actuelle C0 d’une somme d’argent C1 disponible dans une année et placée au taux t, est donnée par la formule suivante:

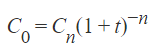

Dès lors, la valeur actuelle C0 d’une somme d’argent Cn disponible dans n années d’intervalle et placée au taux t est égale à:

La Capitalisation

Contrairement à l’actualisation, la capitalisation consiste à faire avancer dans le temps une valeur présente pour calculer sa valeur future appelée aussi Valeur Acquise.

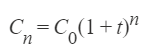

La valeur acquise C1 d’une somme d’argent présente C0 capitalisée au taux t pendant une année est égale à:

![]()

Dès lors, la valeur future Cn d’une somme d’argent présente C0 disponible après n années et placée au taux t est égale à:

l'intérêt simple

Principe et champ d’application

L’intérêt simple se calcule toujours sur le principal. Il ne s’ajoute pas au capital pour porter lui même intérêt. L’intérêt simple est proportionnel au capital prêté ou emprunté. Il est d’autant plus élevé que le montant prêté ou emprunté est important et que l’argent est prêté ou emprunté pour longtemps. Il est versé en une seule fois au début de l’opération, c’est à dire lors de la remise du prêt, ou à la fin de l’opération c’est à dire lors du remboursement.

L’intérêt simple concerne essentiellement les opérations à court terme (inférieures à un an).

Calcul pratique

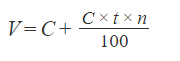

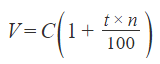

Soit,

C : le montant du capital prêté ou emprunté en dinar (valeur nominale)

t : le taux d’intérêt annuel (en pourcentage )

n : la durée de placement (en année )

I : le montant de l’intérêt à calculer en dinar

V : la valeur acquise par le capital en dinar (valeur future)

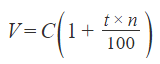

on a : ![]()

ou

et ![]()

ou

Taux moyen d’une série de placements simultanés

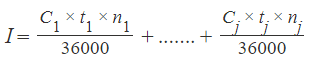

Soit J opérations de placement simultanées à intérêt simple de sommes Cj, aux taux tj, sur nj jours.

|

Opération de placement |

1 |

2 |

…………………………… |

J |

|

Capital |

C1 |

C2 |

…………………………… |

CJ |

|

Taux |

t1 |

t2 |

…………………………… |

tJ |

|

Durée |

n1 |

n2 |

…………………………… |

nJ |

Le taux moyen de cette série de placement est un taux unique T qui, appliqué à cette même série, permet d’obtenir le même intérêt total. L’intérêt total de cette série est égal à :

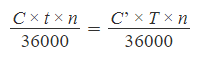

D’après la définition, le taux moyen de placement sera calculé par la résolution de l’égalité suivante :

Terme échu, terme à échoir, taux effectif

Comme on l’a déjà signalé, selon les modalités du contrat de prêt ou de placement, les intérêts peuvent être versés en début ou en fin de période :

- Lorsque les intérêts sont payés en fin de période, on dit qu’ils sont post-comptés ou terme échu. Ils sont calculés au taux d’intérêt simple, sur le capital initial C qui représente le nominal. Ils sont ajoutés ensuite, au nominal pour constituer le capital final V (valeur acquise). Pour un capital initial égal à C on a donc:

- Lorsque les intérêts sont payés en début de période, on dit qu’ils sont précomptés ou terme à échoir. Ils sont calculés sur le nominal, qui constitue la somme finale C et retranchés du nominal pour déterminer la somme initiale ou mise à disposition.

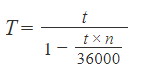

Étant donné un nominal égal à C, on aura alors C’ = C – I , où C’ désigne la somme initiale. - Quand les intérêts sont payables d’avance, le taux d’intérêt effectif est celui appliqué au capital effectivement prêté ou emprunté C’ donne le montant de l’intérêt produit. En désignant par T, le taux effectif, on aura alors:

Donc:

L’intérêt composé

Principe et champ d’application

Un capital est dit placé à intérêt composé, lorsqu’à l’issue de chaque période de placement, les intérêts sont ajoutés au capital pour porter eux même intérêts à la période suivante au taux convenu. On parle alors d’une capitalisation des intérêts.

Cette dernière opération est généralement appliquée lorsque la durée de placement dépasse un an.

Calcul pratique

Soit,

C0 : le capital initial

i : le taux d’intérêt par période pour une durée d’un an

n : nombre de périodes de placement

Cn : Valeur acquise par le capital C0 pendant n périodes

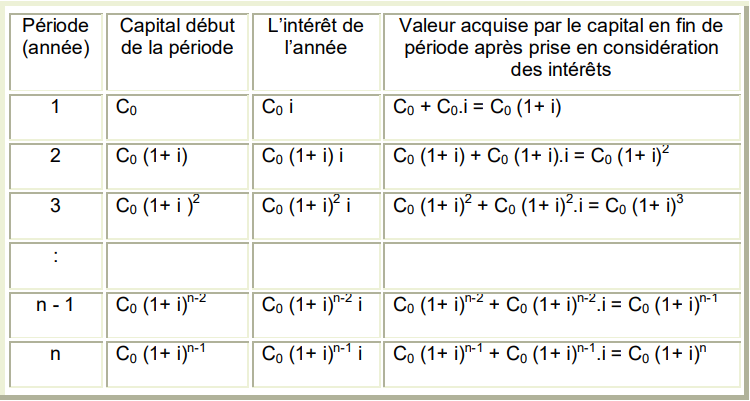

Le tableau qui suit présente la méthode de calcul des intérêts et de valeur acquise à la fin de chaque année :

La valeur acquise par le capital C0 à la fin de n périodes au taux i est donc donnée par la

formule suivante :

Remarque

La formule Cn = C0 (1 + i)n n’est applicable que si le taux d’intérêt i et la durée n sont

homogènes, c’est à dire exprimés dans la même unité de temps que la période de capitalisation . Si par exemple, il est convenu entre le prêteur et l’emprunteur que les intérêts doivent être capitalisés à la fin de chaque mois, la formule ne sera applicable que si le taux d’intérêt est mensuel et que la durée de placement est exprimée en mois

Taux proportionnel et taux équivalent

لمواصلة هذا الملخص، قم بالتسجيل بالمجان في كيزاكو

- ملخصات الدروس غير محدودة

- فيديو مجاني في كل درس

- تمرين مصحح مجاني

- اختبار تفاعلي